Giriş:

Türkiye’de vergi sistemi, vatandaşların vergi bilincini ve anlayışını artırmak adına önemli adımlar atılması gereken bir alandır. Türkiye’de dolaylı vergiler kamu maliyesinde çok baskın bir rol oynamaktır. Dolaylı vergilerin hem oransal hem nominal olarak bu kadar büyük bir yer kaplaması vergi bilincinin büyük bir erozyona uğramasına yol açmaktadır.

Dolaylı vergiler yüksek oranda olduğunda vergi bilinci azaltmasındaki en önemli nedenlerden biri vergi mükelleflerinin zihnindeki ‘’Adil Vergi Sistemi’’ kavramına zarar vermesinden kaynaklanmaktadır. Çünkü [1] Dolaysız vergiler (Direct Tax) gelir veya servet üzerinden alınırken dolaylı vergiler (Indirect Tax) kişinin gelirine veya maddi durumuna bakılmaksızın herkesten eşit olarak harcama veya üretim üzerinden alınmaktadır.

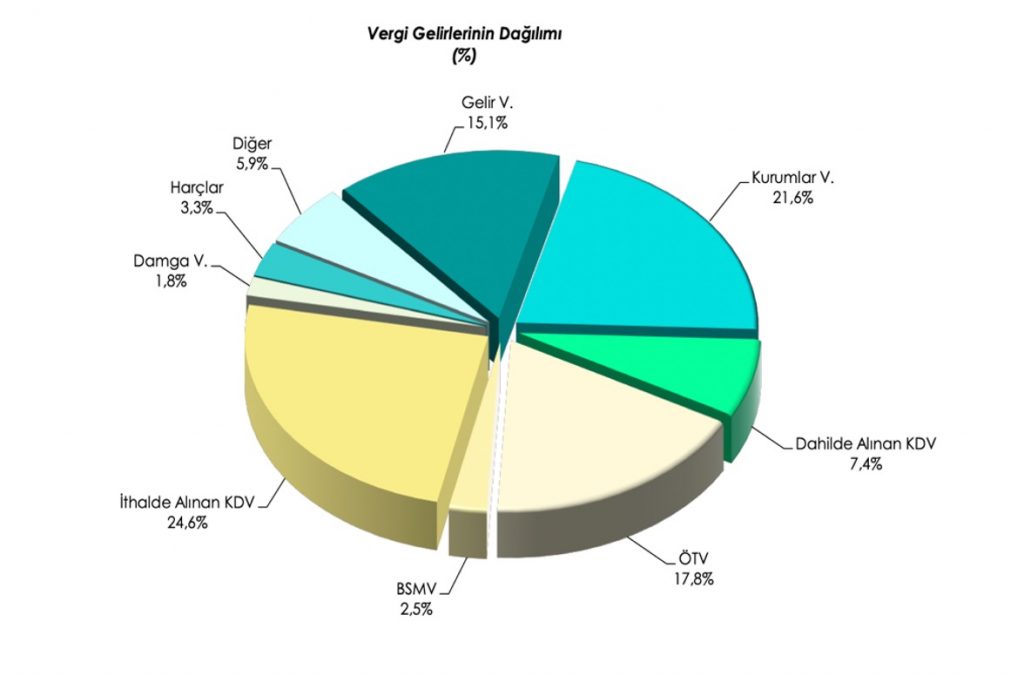

Türkiye’de dolaylı vergiler vergilerin kamu maliyesinde oynadığı baskın rolü [2] Hazine ve Maliye Bakanlığının Aralık Ayı Merkezi Yönetim Bütçe Gerçekleşme Raporu’da da görmek mümkündür. Katma Değer Vergisi (KDV), vergi gelirlerinin yaklaşık olarak üçte birini oluşturmaktadır, buna karşın dolaysız vergiler son derece düşük bir oranda kalmaktadır.

Grafik 1 (2)

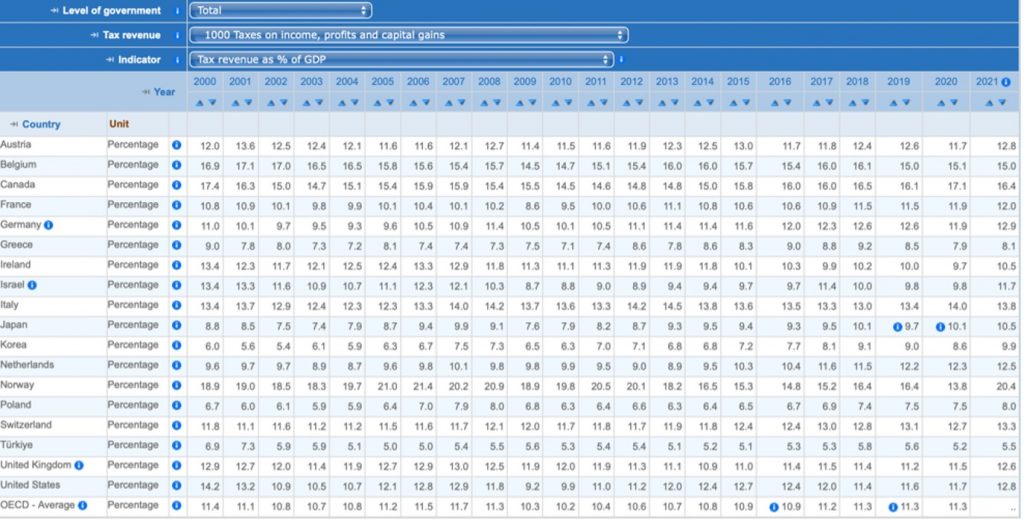

Türkiye’deki bu dolaylı vergi dominasyonuna kamu maliyesi tarafından baktığımızdaysa Türkiye’de kültürel ve tarihsel olarak vergi bilincinin henüz oturmadığı ve eğer dolaysız vergilere ağırlık verilip dolaylı vergiler azaltılırsa; vergi toplamakta zorluk çekileceği ve kamu maliyesinin zarar görebileceği söylenmektedir. Oysaki dolaylı vergilerin hem gelir eşitsizliğini arttırdığını hem daha önce de belirttiğimiz gibi vergi mükelleflerinde vergi sistemine olan güveni azalttığını söylememiz mümkündür. Ayrıca, OECD’ye üye olan gelişmiş ülkelere baktığımızda durumun pek de öyle olmadığını görebiliriz, zira dolaysız vergilerin milli gelire oranının Türkiye’de OECD ortalamasının yarısından bile azdır.

Grafik 2 [3]

Mevzubahis dolaylı vergiler içerisinde vergi mükelleflerinin ve toplumun vergi sistemindeki adalete olan inancını negatif yönde etkileyen bazı spesifik vergi türleri de mevcuttur. [4]6802 sayılı Gider Vergileri Kanunu’nda düzenlenen Özel İletişim Vergisi (Halk arasında yaygın bilinen adıyla Deprem Vergisi), 3093 sayılı TRT Gelirleri Kanununda düzenlenen TRT Bandrol Ücreti ve 4780 sayılı Özel Tüketim Vergisi Kanununda düzenlenen Özel Tüketim Vergisi. Sırasıyla bu vergileri biraz daha yakından inceleyelim.

6802 sayılı Gider Vergileri Kanunu’nda düzenlenen Özel İletişim Vergisi (halk arasında yaygın bilinen adıyla deprem Vergisi)

Gider Vergileri Kanunu’nun 6802 sayılı hükmü, Türkiye’deki iletişim hizmetlerinde uygulanan Özel İletişim Vergisi’ni düzenlemektedir. Bu vergi, halk arasında genellikle “deprem vergisi” olarak bilinir ve iletişim hizmetlerinden sağlanan gelirlerden alınan bir vergidir.

Özel İletişim Vergisi’nin halk arasında “deprem vergisi” olarak adlandırılmasının sebebi, verginin başlangıçta 1999 Marmara Depremi sonrasında depremzedelere yardım sağlamak amacıyla çıkarılan bir kanunla yürürlüğe girmesidir. Bu dönemde, depremzedelere destek olmak için telekomünikasyon şirketlerine ait baz istasyonlarının kurulumu ve altyapı çalışmalarına yönelik yatırımların artırılması hedeflenmiştir.

Özel İletişim Vergisi, bu yatırımların finansmanına katkı sağlamak amacıyla oluşturulmuş bir kaynak olarak kullanılmaktadır fakat toplum vicdanında özellik son yaşadığımız deprem felaketini de düşündüğümüz zaman toplanan bu vergilerin ne kadar efektif bir şekilde harcandığı ve neden hala iletişim altyapısının bu tarz olaylarda çöktüğüyse bir soru işareti olarak kalmaktadır.

Deprem vergisinin hesaplanması, iletişim hizmetlerinden elde edilen gelirler üzerinden belirli bir oranda tahsil edilmesi suretiyle gerçekleşir. Vergi oranı, iletişim hizmetlerinin türüne göre değişiklik gösterebilir. Örneğin, sabit telefon hizmetleri için farklı bir oran, mobil telefon hizmetleri için farklı bir oran uygulanmaktadır.

Peki ‘’Deprem Vergisi’’ toplumun vergi bilincinde ne gibi olumsuzluklar yaratıyor ya da ileride yaratabilir?

- Farkındalık Eksikliği. Özel İletişim Vergisi, halk arasında genellikle “deprem vergisi” olarak bilinirken, vergi bilincini tam olarak yansıtmamaktadır. Verginin gerçek amacı ve kullanım alanları hakkında yeterli bilgiye sahip olmayan kişiler, verginin neden ve nasıl uygulandığı konusunda eksik bilgilere sahip olabilirler. Bu da vergi bilincinin ve farkındalığının oluşmasını zorlaştırmaktadır.

- Görünmez Vergi: Özel İletişim Vergisi, iletişim hizmetlerinin kullanımına ilişkin gelirler üzerinden alındığı için, bireylerin vergi yükünü duyumsaması zor olabilir. Vergi, hizmet sağlayıcılar tarafından tahsil edilir ve bireylerin vergi ödemeleri, hizmet sağlayıcıların faturalandırma süreçleriyle dolaylı olarak gerçekleşir. Bu nedenle, bireylerin vergi yükünü net bir şekilde anlamaları ve vergi bilincinin gelişmesi zorlaşabilir. Bireyler direkt, yalın olarak verginin kendisini göremez, iletişim için ödediği faturanın içinde bir kalem olarak görebilirler.

- Vergi Adaletsizliği Algısı: Bazı bireyler, Özel İletişim Vergisi’nin adaletsiz olduğunu düşünebilir. Verginin, iletişim hizmetlerinin kullanımına dayalı olarak alınması, daha fazla iletişim kullanan veya daha yüksek gelire sahip olan bireylerin daha fazla vergi ödemesine neden olabilir. Bu durumda, vergi adaletsizliği algısı oluşabilir ve vergi bilincinin negatif yönde etkilenmesine yol açmaktadır.

3093 sayılı TRT Gelirleri Kanununda düzenlenen TRT Bandrol Ücreti

TRT Bandrol Ücreti, TRT’nin yayın faaliyetlerini finanse etmek amacıyla uygulanan bir vergidir. Ülkemizde üretilen veya ithal edilen tüketici elektroniği cihazları (televizyonlar, radyolar vb.) ve bazı medya kayıt ortamları (CD’ler, DVD’ler, USB bellekler vb.) üzerinden alınan bir miktar ücrettir. Bu ücret, söz konusu cihazların veya medya kayıt ortamlarının satış fiyatlarına eklenir ve tüketici tarafından ödenir. TRT Bandrol Ücretinin yasal dayanağı, [5]Türkiye Radyo ve Televizyon Kurumu Gelirleri Kanunu’nudur.

TRT Bandrol Ücretinin vergi bilinci üzerinde olumsuz etkileri şunlar olabilir:

- Farkındalık Eksikliği: TRT Bandrol Ücreti, tüketici elektroniği cihazları ve medya kayıt ortamları üzerinden tahsil edildiği için, vergi ödemeleri doğrudan fark edilmeyebilir. Tüketici, ürünün satış fiyatına dahil edilen bu ücreti ayrı bir şekilde görmeyebilir. Bu durumda, verginin farkında olmadan ödenmesi, vergi bilincinin oluşmasını engelleyecektir.

- Zorunlu Ödeme: TRT Bandrol Ücreti, satın alınan cihazların veya medya kayıt ortamlarının fiyatına eklenerek zorunlu bir ödeme haline gelir. Tüketiciler, bu ücreti ödemek zorunda olduklarından dolayı, vergi ödemesi bir zorunluluk olarak algılanabilir. Verginin zorunlu bir ödeme olarak algılanması, vergi bilincinin olumsuz etkilenmesine yol açacaktır.

- Algılanan Adaletsizlik: TRT Bandrol Ücretinin, tüketici elektroniği cihazları ve medya kayıt ortamları üzerinden alınması bazı tüketicilerde adaletsizlik algısı oluşturabilir. Vergi, bu ürünlerin satış fiyatlarına eklenerek tüketici tarafından ödenir. Ancak, bu vergiyi ödeyen tüketiciler, TRT’nin yayın hizmetlerinden eşit derecede faydalanmadıklarını düşünebilir. Özellikle, TRT’nin ücretsiz olarak yayınladığı kanalların yanı sıra ücretli aboneliklerle izlenebilen diğer kanalların da mevcut olduğu göz önüne alındığında hiç TRT yayınlarını izlemeyen ya da az izleyen bir birey için vergi ödemesi konusunda adaletsizlik hissi oluşabilir.

Yani TRT Bandrol Ücretinin vergi bilinci üzerinde çeşitli olumsuz etkileri olabilmektedir. Bunlar yukarıda ifade ettiğimiz gibi farkındalık eksikliği, zorunlu ödeme, algılanan adaletsizlik, vergi bilincinin oluşmasını ve güçlenmesini zorlaştırabilir. Vergi sistemlerinin şeffaf, anlaşılır ve adaletli olması, tüketicilerin vergi kaynaklarının nasıl kullanıldığı konusunda daha fazla bilgiye sahip olmaları önemlidir. Bu şekilde, vergi bilinci artırılabilir ve vatandaşların vergilendirme sürecine daha fazla katılım sağlanabilir. Aksi takdirde toplum vicdanında bir yara olarak kalmaya devam edecektir.

4780 sayılı Özel Tüketim Vergisi Kanununda düzenlenen Özel Tüketim Vergisi

Özel Tüketim Vergisi, belirli tüketim mal ve hizmetlerine uygulanan bir vergidir. ÖTV, genellikle lüks tüketim malları (otomobiller, alkollü içecekler, sigaralar vb.) ve zararlı olduğu düşünülen ürünlere (benzin, motorin, alkollü içecekler vb.) uygulanır.

Bu vergiye değinirken negatif dışsallık kavramına [6] da değinmemiz gerekir, (Negative Externality) bir ekonomik faaliyetin, üçüncü tarafları olumsuz etkilemesi durumunu ifade eder. Negatif dışsallıkların azaltılmasının veya kontrol altına alınmasının, toplumun refahını arttırması mümkündür. Bu nedenle, negatif dışsallıkların varlığının ekonomik politikalar ve düzenlemelerle yönetilmesi önemlidir. Bu sayede, kaynakların etkin bir şekilde tahsis edilmesi, çevre kalitesinin korunması ve toplumun genel refahının artırılması hedeflenebilir.

Bu vergi, malın satış fiyatına veya miktara bağlı olarak hesaplanır ve tüketiciden tahsil edilir. ÖTV’nin yasal dayanağı, Özel Tüketim Vergisi Kanunu’dur ve asli amaçlarından biri negatif dışsallıkları azaltmaktır, fakat burada politika yapıcıların hassas olmasını gerektiren negatif dışsallığı azaltmakla yaşam tarzına müdahale arasında ince bir çizgi vardır.

Bu ince çizgi aşıldığı zaman negatif dışsallık vergileri toplumun refahını arttırmaktan ziyade toplumun bir kesiminin yaşam tarzına müdahale, kısıtlama yolu olabilir. Bu kısıtlamalarda negatif dışsallığı olan, tüketildiği zaman topluma zarar veren ürünlerin devletin gözetiminden ve denetiminden çıkıp karaborsaya, regüle edilmemiş satış koşullarına itebilir. Bu yüzden bu tarz vergilerde vergi oranının caydırıcı olmakla birlikte daha zararlı, yasal olmayan alternatiflere itmeyecek şekilde ayarlanması gerekmektedir.

Özel Tüketim Vergisi’nin vergi bilinci ve geliri üzerinde olumsuz etkileri şunlar olabilir:

- Farkındalık Eksikliği: ÖTV, tüketim malları ve hizmetleri üzerinden alındığı için, vergi ödemeleri doğrudan fark edilmeyebilir. Tüketiciler, ürünün satış fiyatına dahil edilen ÖTV miktarını genellikle bilmez veya farkında olmazlar. Verginin dolaylı olarak ödenmesi, vergi bilincinin oluşmasını zorlaştırabilir.

- Zorunlu Ödeme: ÖTV, belirli tüketim mal ve hizmetlerine uygulanan bir vergi olduğu için tüketiciler tarafından ödenmesi zorunlu bir mali yük haline gelir. ÖTV, ürün fiyatına eklenir ve tüketicilerin bu ek maliyeti ödemesi gerekmektedir. Verginin zorunlu bir ödeme olarak algılanması, vergi bilincinin olumsuz etkilenmesine neden olabilir.

- Adaletsizlik Algısı: Bazı tüketiciler, ÖTV’nin adaletsiz olduğunu düşünebilir. ÖTV, genellikle lüks veya zararlı olduğu düşünülen ürünlere uygulandığı için, bu ürünlere talep eden veya kullanmak zorunda olan tüketicilerin daha fazla vergi ödemesi gerekmektedir. Bu durum, verginin adaletli bir şekilde dağılmadığı algısını güçlendirebilir.

- Alternatif Tüketim Yolları: ÖTV’nin yüksek oranları, bazı tüketicileri alternatif tüketim yollarına yönlendirebilir. Örneğin, yüksek vergi nedeniyle daha ucuz olan kaçak veya ithal ürünlere yönelme eğilimi olabilir. Bu durum, vergi kaybına neden olurken, vergi bilincinin de zayıflamasına yol açabilir.

- Ekonomik Etkiler: ÖTV’nin yüksek oranları, fiyat artışına ve tüketimde düşüşe neden olabilir. Bu da sektörlerde daralmaya ve istihdam kaybına yol açabilir. Bu ekonomik etkiler, vergi bilincini olumsuz yönde etkileyebilir ve vergi sistemine olan güveni azaltabilir.

Sonuç

Türkiye’de vergi politikası hem doğrudan vergileri hem de dolaylı vergileri içeren bir karışımı ve OECD ülkelerinin aksine dolaylı vergilerin dolaysız vergileri domine ettiği bir şekilde kullanmaktadır. Bu yazıda, Türkiye’de doğrudan vergilerin ve dolaylı vergilerin neden daha yüksek olduğunu ve vergi bilinci üzerindeki etkilerini inceledik.

Türkiye’de doğrudan vergilerin daha yüksek olmasının birkaç nedeni vardır. Bunlar arasında vergi tahsilatının etkinliği ve gelir dağılımındaki eşitsizlikler yer almaktadır. Türkiye’nin vergi tahsilat süreçlerini iyileştirmesi ve vergi kaçakçılığıyla mücadele etmesi önemlidir. Aynı zamanda, gelir dağılımındaki eşitsizliklerin azaltılması, vergi adaleti açısından önemli bir faktördür.

Dolaylı vergilerin yüksekliği ise birkaç nedenden kaynaklanmaktadır. Türkiye’de dolaylı vergiler, tüketim üzerinden alındığı için geniş bir tüketici tabakasına yayılmaktadır. Aynı zamanda, dolaylı vergilerin tüketici tarafından ödendiğinden etkisi daha hızlı hissedilmektedir. Bu nedenle, dolaylı vergiler daha hızlı gelir sağlayabilir ve bütçe açıklarının kapatılmasına yardımcı olabilir, Türkiye gibi sürekli olarak hem faiz dışı hem de faiz dahil bütçe açığı veren bir ülke için hızlı bir şekilde tahsil edilen dolaylı vergiler hazine ve kamu maliyesi için önemli bir rol oynamaktadır.

Önümüzdeki yıllarda vergi bilincinin geliştirilmesi Türkiye için en önemli konulardan birisi olacaktır. Vergi bilincinin yetersiz olması, vergi kaçakçılığına ve vergi sistemine olan güven duygusunun zayıflamasına neden olabilir. Vergi politikalarının şeffaf ve anlaşılır olması, vatandaşların vergi sistemini daha iyi anlamasını sağlayacaktır. Ayrıca, vergi kaynaklarının nasıl kullanıldığına dair daha fazla bilginin sağlanması da vergi bilincinin artırılmasına katkıda bulunabilir. Üstelik, vergi politikalarının şeffaf ve adil olması da vergi bilincinin geliştirilmesinde önemli bir faktördür. Vergi politikalarının amacı ve etkileri hakkında vatandaşlara net bir şekilde bilgi verilmeli ve bu politikalara katılım fırsatları sunulmalıdır. Vatandaşların vergi politikalarına katılımı ve geri bildirim sağlaması, vergi sisteminin daha demokratik ve toplumun ihtiyaçlarına uygun hale gelmesini sağlar.

Türkiye’de vergi politikalarının etkinliği ve vergi bilincinin güçlendirilmesi için sivil toplum kuruluşları, vergi danışmanlık hizmetleri ve vergi bilinci kampanyaları gibi mekanizmaların desteklenmesi gerekmektedir. Vatandaşların vergi sistemiyle ilgili sorularını yanıtlayabilecekleri ve vergi konularında destek alabilecekleri kaynaklar sunulmalıdır.

Sonuç olarak, Türkiye’de vergi politikası doğrudan vergilerin ve dolaylı vergilerin bir karışımını içermektedir. Vergi bilincinin güçlendirilmesi, vergi tahsilatının etkinliği, vergi adaletinin sağlanması ve vergi politikalarının şeffaflığı için çalışmalar yapılmalıdır. Vergi bilinci, toplumun genel refahını artırırken vergi uyumunu ve vergi sistemindeki adalet duygusunu da güçlendirir. Her vatandaşın vergi sistemi hakkında bilinçli ve sorumlu bir şekilde hareket etmesi, sürdürülebilir bütçe açığı vermeyen bir ekonomik kalkınma ve toplumsal adalet için önemlidir.

Kaynakça:

- https://corporatefinanceinstitute.com/resources/accounting/direct-taxes/

- https://ms.hmb.gov.tr/uploads/2023/01/Butce-Gerceklesme-Raporu-2022Aralik_.pdf

- https://stats.oecd.org/#

- https://oad.org.tr/yayinlar/verdiginizin-farkinda-misiniz/#_ftnref5

- Türkiye Radyo ve Televizyon Kurumu Gelirleri Kanunu

- Economics, 12e (David Begg Gianluigi Vernasca Dornbusch) Chapter 14.5 Externalities

- https://corporatefinanceinstitute.com/resources/accounting/direct-taxes/

- https://ms.hmb.gov.tr/uploads/2023/01/Butce-Gerceklesme-Raporu-2022Aralik_.pdf

[5] https://www.mevzuat.gov.tr/mevzuatmetin/1.5.3093.pdf

[6] Economics, 12e (David Begg Gianluigi Vernasca Dornbusch) Chapter 14.5 Externalities